Câu chuyện kinh doanh trong giới ngân hàng cũng chẳng khác gì một cuộc đua giữa các vận động viên, chỉ cần một người mất đà, loạng choạng thì sẽ là cơ hội để người khác băng lên. Sự khó khăn của ngân hàng này sẽ là cơ hội cho ngân hàng khác tận dụng chiếm lĩnh thị phần.

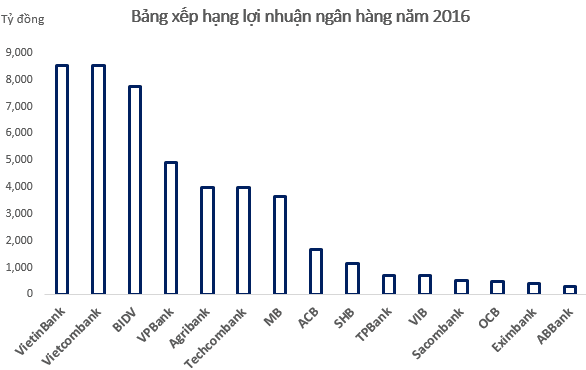

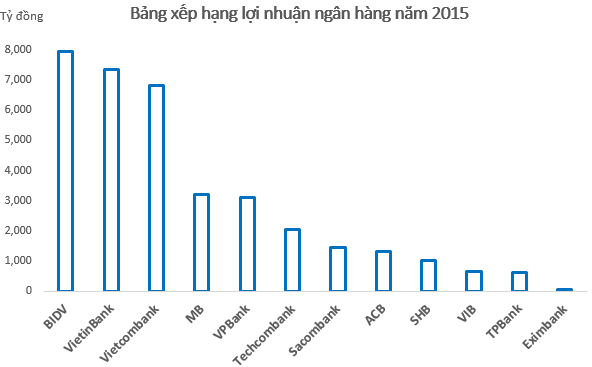

Vị trí số 1 về kết quả kinh doanh ngân hàng năm 2016 đã tuột khỏi tay BIDV – ngân hàng này đã từng là quán quân lợi nhuận trong năm trước. Không những thế, năm qua, lợi nhuận trước thuế của BIDV lại giảm gần 3% so với năm 2015 đạt 7.734 tỷ đồng.

Trong khi đó, hai cái tên khác đã trỗi dậy mạnh mẽ là VietinBank và Vietcombank. Chỉ nhỉnh hơn vài chục tỷ so với Vietcombank, VietinBank đã giành vị trí quán quân với 8.530 tỷ đồng.

Tuy nhiên bên cạnh bề nổi những con số đó, theo phân tích của chúng tôi, BIDV bị soán ngôi không phải vì BIDV kinh doanh yếu kém hơn năm trước và cũng không kém hơn các ngân hàng quốc doanh khác mà do 1 gánh nặng khác đè lên lưng của ngân hàng này.

Về bản chất, lợi nhuận thuần trước trích lập dự phòng rủi ro của BIDV trong năm 2016 lên tới 17 nghìn tỷ đồng, tăng 24,8% so với năm 2015 cao hơn nhiều so với VietinBank và Vietcombank. Tuy nhiên, do gánh nặng khi nhận sáp nhập MHB, kéo theo gánh nặng nợ xấu, BIDV phải tăng mạnh tỷ lệ trích lập dự phòng 63% so với cùng kỳ lên trên 9 nghìn tỷ, chiếm nửa già số lợi nhuận thuần dẫn đến sự suy giảm về lợi nhuận sau cùng.

Ở nhóm ngân hàng cổ phần, năm 2016, với con số 4.900 tỷ đồng, VPBank đã tiếp tục cho thấy phong độ ổn định và ngày càng “thịnh vượng” theo đúng tên gọi của ngân hàng trong thời gian qua. Đây cũng chính là ngân hàng có lợi nhuận số 1 trong hệ thống các ngân hàng cổ phần tư nhân. Năm trước, vị trí này là của ngân hàng Quân đội.

Theo sau là Techcombank. Đây cũng là 1 ngân hàng có sự tỏa sáng kỳ diệu trong năm qua khi lợi nhuận tăng gấp đôi năm 2015 với con số khủng lên tới gần 4.000 tỷ đồng.

Vậy điều gì đã làm nên thành công cho 2 ngân hàng đang ở thời kỳ hoàng kim dẫn đầu lợi nhuận của khối?

Hai ngân hàng cùng đẩy mạnh hoạt động bán lẻ, trong tổng danh mục cho vay của ngân hàng, tích cực cho vay cá nhân, cho vay mua nhà, mua ô tô nhằm phân tán rủi ro, dư nợ cho vay khối micro SME và SME cũng tăng mạnh.

Ở VPBank, lợi nhuận tăng chủ yếu đến từ thu nhập lãi thuần, đạt 15.100 tỷ, tăng 4.500 tỷ so với năm trước. Ngoài ra tăng thu từ nợ đã xử lý rủi ro cũng đóng góp phần đáng kể vào lợi nhuận của ngân hàng với 715 tỷ đồng, tăng 180% so với năm trước.

Còn tại Techcombank, sự tích cực được trải đều ở các phương diện. Bên cạnh thu nhập lãi thuần của ngân hàng đạt trên 8.000 tỷ, cũng chỉ tăng 13% so với cùng kỳ; các hoạt động kinh doanh khác như dịch vụ, kinh doanh ngoại hối, mua bán chứng khoán và lãi thuần từ hoạt động khác nhà băng này cũng có sự tăng trưởng khá tốt.

Trong khi đó, MB luôn duy trì sự ổn định, đi ngang suốt từ 2012 tới nay trong khi “đàn em” VPBank và Techcombank tăng trưởng ngoạn mục khiến cho ngôi vị đầu bảng của Ngân hàng Quân đội bị mất vào tay đối thủ.

Một ngôi sao khác đang nhạt nhòa dần là Sacombank. Những con số cho thấy, Sacombank đang bị tụt lùi. Những năm trước, Sacombank còn trong top 5 ngân hàng cổ phần lớn nhưng đến năm qua, Sacombank đã nhường chỗ cho những ngân hàng ở top dưới bật lên như TPBank, VIB.

Trong khi các ngân hàng khác đang sống dựa vào “bầu sữa” thu nhập lãi thuần thì Sacombank lại đang bị tụt giảm khá mạnh, giảm 22% so với năm trước, đạt 5.119 tỷ đồng. Nguyên nhân, ngân hàng đang phải trả chi phí lãi và các chi phí tương tự lớn hơn nhiều so với trước. Và tính riêng trong quý IV/2016 thì đây là ngân hàng duy nhất trong số các ngân hàng minh bạch số liệu đến thời điểm này báo lỗ.

Theo ông chủ tịch HĐQT Sacombank thì năm 2016 riêng Sacombank (không kể SouthernBank) đạt lợi nhuận trước thuế khoảng 4.000 tỷ đồng – 1 con số đáng mơ ước ngang bằng với Techcombank, song đó là không tính SouthernBank.

Còn ACB thì khác, ACB đã thực sự trở lại và có phần “lợi hại” hơn. Năm 2016, ACB ghi nhận 1.667 tỷ đồng lợi nhuận trước thuế, tăng trưởng 26,8%. Cho vay và huy động tốt, các hoạt động kinh doanh đều có chiều hướng đi lên trong khi nợ xấu thì giảm mạnh. Tổng số nợ xấu của ngân hàng tại thời điểm cuối năm 2016 là 1.419 tỷ đồng, giảm 20% so với đầu năm. Tỷ lệ nợ xấu giảm từ 1,31% xuống còn 0,87%.

Là ngân hàng trong nhóm tự tái cấu trúc, TPBank cho biết 9 tháng đầu năm ngân hàng mới đạt một nửa kế hoạch lợi nhuận. Nhưng bằng cú lội ngược dòng cuối năm, lợi nhuận trước thuế đã vươn lên mốc 707 tỷ đồng, tăng gần 13% so với 2015 và vượt kế hoạch đề ra. Như vậy, tính riêng kết quả lợi nhuận quý IV ngân hàng này đã lãi bằng tổng 3 quý đầu năm cộng lại.

Là một trong những ngân hàng có cùng quy mô với TPBank, VIB cũng đang nâng dần vị thế của mình. Năm 2016, VIB đạt 702 tỷ lợi nhuận trước thuế, cao hơn 7% so với năm 2015. Trong năm qua, VIB còn thực hiện niêm yết lên sàn UpCoM.

Nhìn vào sự đổi ngôi trong bảng xếp hạng lợi nhuận các ngân hàng thấy rằng câu chuyện kinh doanh trong giới ngân hàng cũng chẳng khác gì một cuộc đua giữa các vận động viên, chỉ cần một người mất đà, loạng choạng thì sẽ là cơ hội để người khác băng lên. Sự khó khăn của ngân hàng này sẽ là cơ hội cho ngân hàng khác tận dụng để chiếm lĩnh thị phần. Hành trình trở lại chỗ đứng, thời kỳ hoàng kim như trước đối với Sacombank, Eximbank hay bất kỳ nhà băng nào khác đang bị tụt lùi sẽ là một bài toán khó đối với những “nhà cầm quân”.